Essa é a quarta parte de uma série de textos sobre investimento coletivo. Se você ainda não leu a terceira parte, confira esse artigo: “12 plataformas de investimento coletivo – inclua o crowdfunding no seu portfólio“.

Agora que já vimos o conteúdo fundamental sobre crowdfunding e as plataformas disponíveis no mercado brasileiro, vamos realizar de fato um investimento! Afinal, o retorno está baseado na teoria mas depende fundamentalmente da prática.

A ideia desse texto é mostrar o passo-a-passo de como acontece o investimento em uma startup a partir de uma plataforma de crowdfunding.

Entre as ofertas disponíveis no mercado, no momento de escrita desse texto, uma que me chamou a atenção foi a da Aulas Colmeia na plataforma SMU. Não entrarei no mérito da análise da oferta nesse artigo, mas vale citar que eu acredito no setor educacional e portanto iniciativas desse tipo fazem parte do meu portfólio de investimentos. (Nada nesse texto constitui indicação de investimento, por favor, exercite o seu poder de análise e discernimento 😉).

Confira agora os 4 passos para investir em uma startup e acompanhe a minha jornada de investidora.

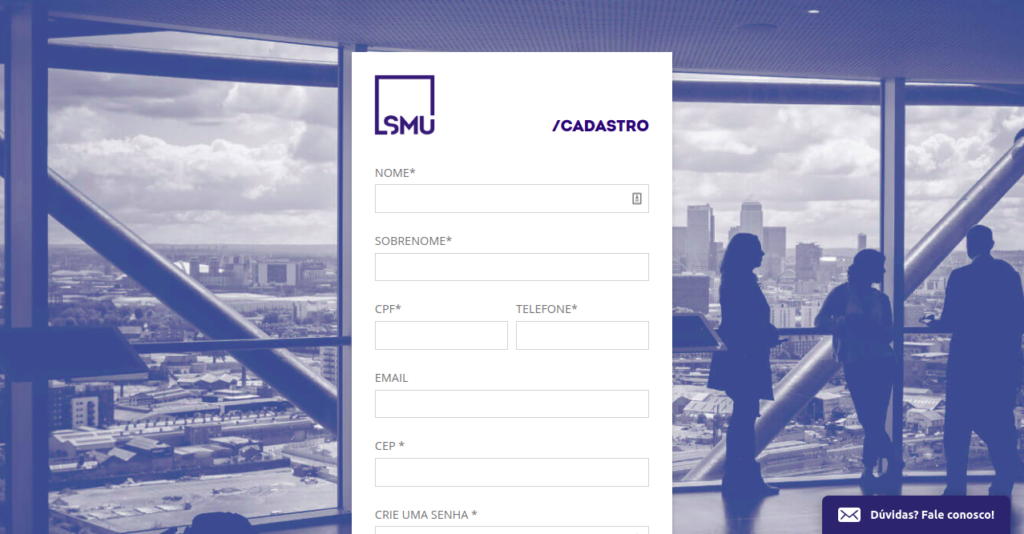

1) Cadastro/Login na plataforma

Tudo começa com você entrando no site/aplicativo da plataforma e fazendo o seu cadastro caso seja o primeiro investimento. Você receberá um email de confirmação para ativar a sua conta.

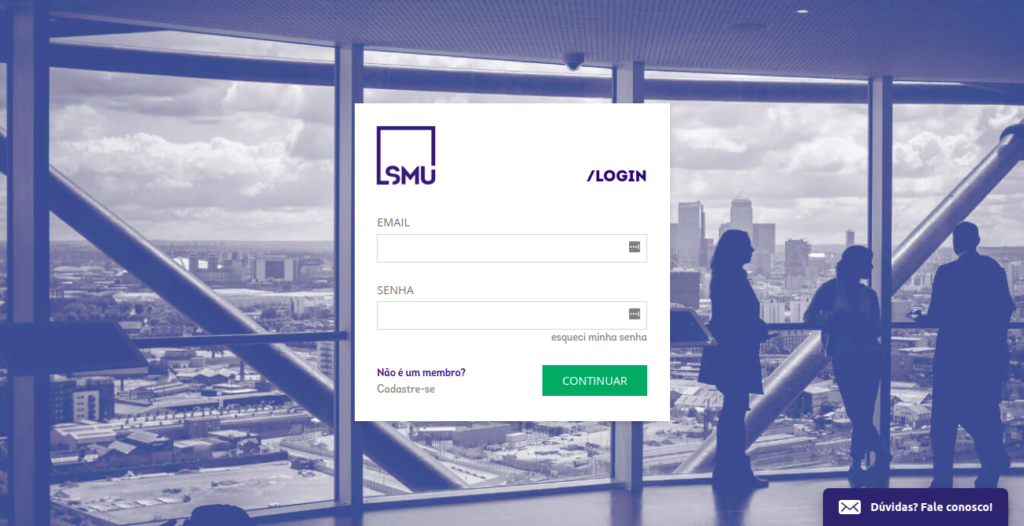

Com o cadastro realizado basta fazer o login na plataforma e acessar a seção de ofertas disponíveis para investimento. Vale lembrar que na maioria das plataformas essa seção é pública, ou seja, você não precisa se logar para acessar as informações sobre as ofertas.

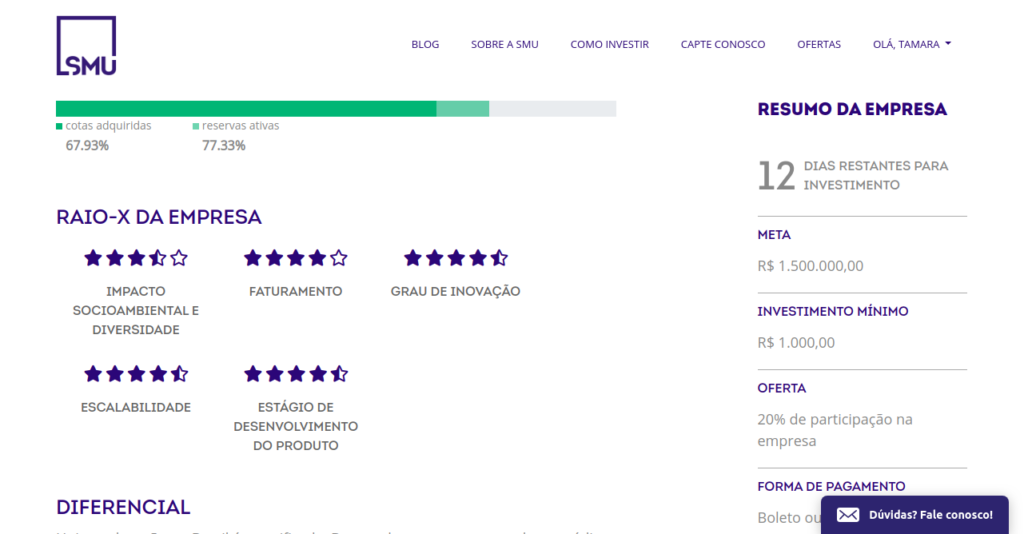

2) Seleção da oferta

Na seção de ofertas, estarão listadas todas as empresas captando investimentos. É curioso notar que não existem muitas ofertas disponíveis nas plataformas em geral. Como vimos no artigo anterior, há plataformas sem nenhuma oferta em aberto.

Isso vai de encontro com o processo rigoroso de seleção que as plataformas adotam mas também demonstra um mercado em construção.

Ao clicar na oferta desejada, é possível visualizar e analisar todos os documentos referentes à empresa que está captando o investimento, além de um resumo contendo a meta de captação, o investimento mínimo, o percentual da empresa que será cedido, os dias restantes para o final da captação, entre outros dados.

Repare que esse é o passo mais importante e também o mais demorado. É fundamental analisar todos os documentos essenciais e as outras informações. As plataformas oferecem um canal para tirar dúvidas e muitas vezes até participar de um grupo de WhatsApp da captação, onde é possível falar diretamente com os empreendedores.

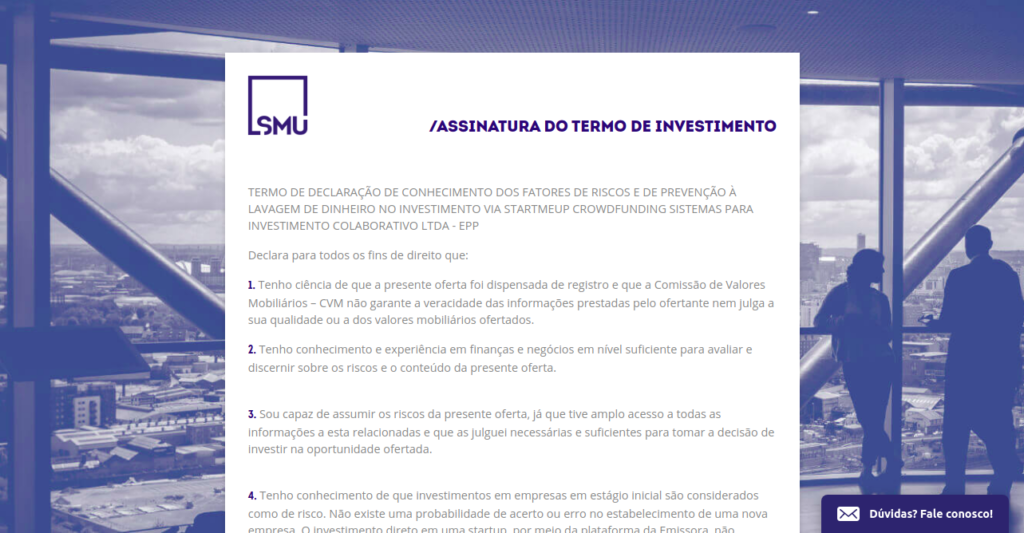

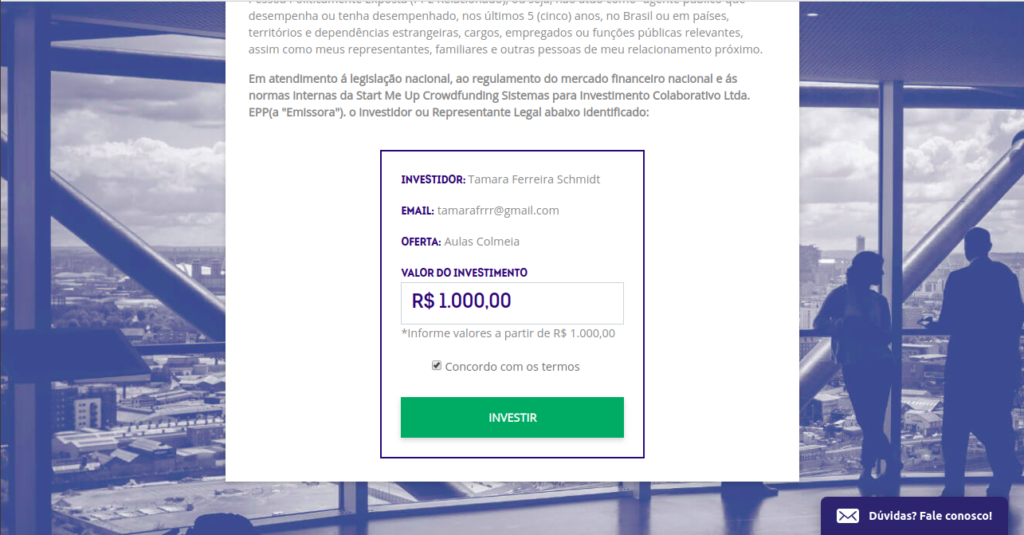

3) Termo de Investimento

Após a análise do material e tomada de decisão, ao clicar em investir, é o momento de ler e assinar o termo de investimento que é o termo de declaração de conhecimento dos fatores de risco e prevenção à lavagem de dinheiro.

É indispensável entender os riscos envolvidos em cada oferta de investimento, inclusive que você pode perder parcial ou totalmente o valor aportado. Nesse momento, além da assinatura, o investidor indica a quantia que será investida.

Após clicar em “investir”, é exibida uma tela de confirmação e você recebe um email com as instruções para pagamento.

4) Pagamento

Após o pagamento, que pode ser realizado em boleto ou em cartão de crédito, você recebe um outro email de confirmação e a oferta já aparece como paga no seu dashboard da plataforma.

Tudo pronto! Agora é acompanhar o seu investimento através dos relatórios de desempenho da empresa e das reuniões entre empreendedores e investidores para divulgação da evolução empresarial nos campos financeiro, comercial, estratégico e de serviços.

Vale lembrar que a diversificação é o segredo para um possível retorno exponencial. Dessa forma, quanto mais startups no seu portfólio, maior as chances de uma delas ser um grande sucesso que compensará o fracasso das demais.

Essa é exatamente a lógica do investidor anjo: 10% dos investimentos terão que pagar os 90% restante.

E por que busca-se empresas com altíssima expectativa de retorno?

Bom, sabemos que esse tipo de investimento possui um retorno de longo prazo, 5 anos em média, à uma taxa de 25% ao ano. Ou seja, investe-se R$ 100 para retirar R$ 300 ao final desse período.

Se dividirmos o investimento de R$ 100 em 10 startups, para retirarmos os R$ 300, como 9 empresas desaparecerão, os R$ 10 da única bem sucedida terá que virar R$ 300, ou seja, a empresa terá que crescer 30 vezes em 5 anos.

Meta 2020: construir um portfólio robusto e bem diversificado de startups na busca do retorno exponencial!

Ficou com alguma dúvida? Deixe seu comentário 🙂

E não perca o último texto dessa série sobre investimento coletivo, onde falaremos sobre o mercado internacional de crowdfunding e o que podemos esperar do mercado nacional.

Até lá!

0 Comments